2月18日上午,ICDT(國際顯示技術會議)商業會議在福州喜來登酒店舉辦。

全球大尺寸顯示面板資深分析師張虹女士帶來《全球TV面板產業格局重構與面板市場預測》的精彩演講。以下為演講實錄:

首先我們看下全球TV面板的出貨。

2016年全球TV面板出貨總量接近2.6億臺,數量同比下降2.5%。從數量上來講,2016年TV面板出貨是首次出現同比下降。我們認為全球TV市場的容量趨于飽和,未來幾年全球TV面板的需求很難再現高速的增長。同時我們也驚喜的發現,TV面板尺寸的增長,也是帶動了面板出貨面積的增長,2016年全球TV面板出貨面積同比增長了7.7%。

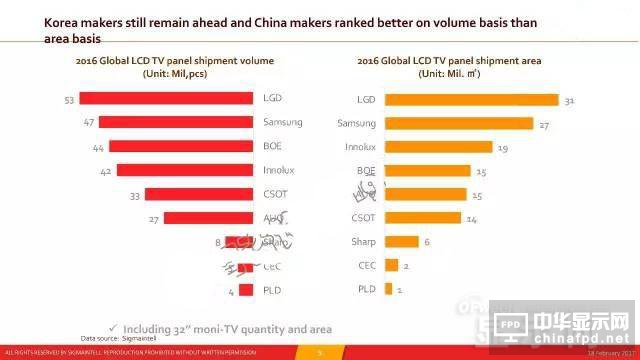

接下來我們來看面板企業的競爭格局。左邊這個圖是出貨數量的排名,右邊是出貨面積的排名。首先從數量上講,韓廠有明顯的優勢,LGD和三星排在前兩位。中國面板廠投資不斷增加,出貨量也是不斷的增長。根據我們群智咨詢的統計,京東方2016年TV面板出貨總量接近4400萬臺,擠進全球前三。從出貨面積來看,與數量的排名有略微的差異。韓廠依然也是保持明顯的領先優勢,LGD和三星排名在前兩位。中國面板廠在面積上的排名落后于數量的排名,主要是因為中國面板企業不管是京東方,還是華星光電,他們在TV面板結構的布局上,小尺寸的占比較高,甚至32英寸占比超過50%。這也是中國廠商在出貨面積的排名上稍微落后的主要原因。我們認為,未來中國面板企業在TV面板尺寸的優化上任重道遠。

再上升到整個產業的競爭格局,我們認為未來全球顯示產業會向五大產業鏈集群聚集,形成比較明顯的寡頭競爭的格局。首先看三星,全球的第一大產業巨頭。三星的品牌競爭力是很有優勢的,近年來SDC在LCD,特別是大尺寸LCD產線逐步關閉,產能減少,帶動SDC在大尺寸TV面板方面的競爭力逐漸減弱。所以三星電子為了維持自身的競爭力,在供應鏈方面平衡資源就必須強化與集團外的面板企業的合作關系。到目前為止,三星電子與臺灣的群創、友達,中國大陸的京東方、華星光電都是保持比較好的合作關系。今年三星電子也會開始與LGD展開面板采購的合作。

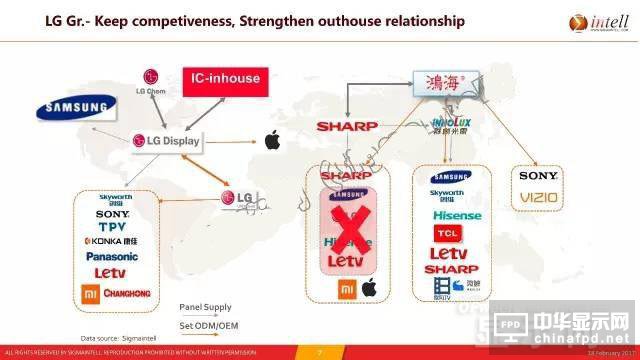

另外一個產業巨頭是LG。與三星相比,LG有些差異。LG的品牌競爭力相對要弱,但是在面板方面的實力很強。除了支持LGE,LGD也強化集團外品牌的合作關系。目前LGD與創維、索尼、TPV等企業的合作關系都是非常緊密的。而且從今年開始,三星電子也將進入LGD面板客戶群。

第三家巨頭,就是鴻海系。鴻海系近年來頻頻上新聞頭條。2016年,鴻海收購了日本夏普,并展開包括面板、品牌、代工業務等方面的改革,資源整合和重新分配。從近期鴻海的策略可以看出一些變化,2017年一季度夏普開始停止向夏普品牌和鴻海代工以外的客戶供應面板,用來全力支持夏普品牌的擴張和代工業務。鴻海系的策略變動之大,也牽動其他幾大產業巨頭的策略。

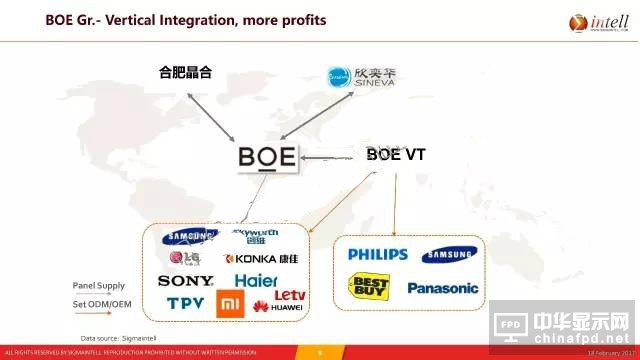

除了上述產業巨頭,中國大陸也是形成兩大產業巨頭。首先來看京東方。京東方是以面板產業發展起來的產業巨頭,面板產業的競爭力不斷提升,同時也在向上游涉入,包括IC半導體、設備、材料等。在下游,近年來BOE高創也是不斷成長。上下游的滲透和發展,形成產業鏈聯動,有利于京東方整體的競爭力發展。

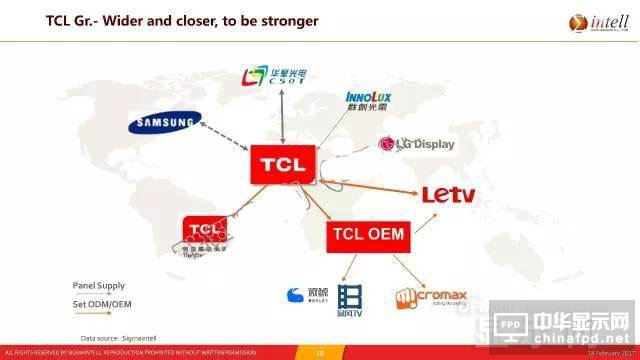

全球第五家產業巨頭,我們認為是TCL。傳統來說,TCL一直是品牌發展比較迅猛,也不斷進行橫向和縱向的擴充。近幾年TCL投資的華星光電,面板業務積極擴充,競爭力不斷提升。同時TCL策略運作頻繁,包括引入樂視的股份等,與三星交叉持股,積極發力代工業務等來提升TCL集團的產業鏈競爭力。

通過以上我們對全球顯示產業競爭格局的分析,看似波瀾不驚的全球TV面板市場,其競爭格局正在重構。五大巨頭會對未來TV面板的發展起到舉足輕重的作用。在以上描述的競爭格局之下,未來TV面板會有怎么樣的發展?

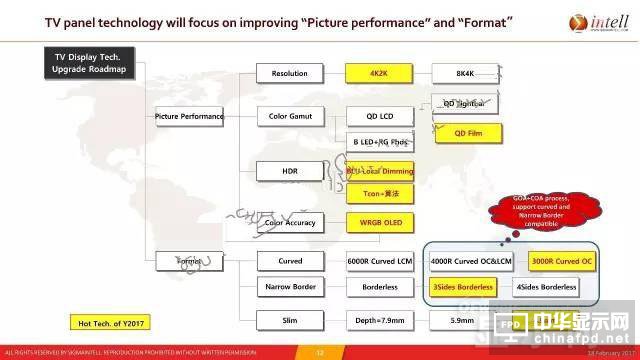

接下來我們看預測部分,我們先從技術部分來看,技術引領市場。未來TV面板會圍繞“畫質”的提升和“外觀”的改變為主軸,并呈現多元化發展的趨勢。首先從畫質的提升來看,主要表現在分辨率的提升、色彩飽和度改善以及搭配量子點、HDR等新技術來實現更優的畫質。4K面板的繼續普及,8K面板的醞釀,以及QD,HDR等關鍵技術已然引領著全球電視面板發展方向。從外觀來看,主要分兩大主軸,一個是大尺寸化,一個是薄型化。所以TV面板未來會越做越大,越做越薄,同時會搭配曲面,窄邊框、無邊框來實現更高的產品定位。

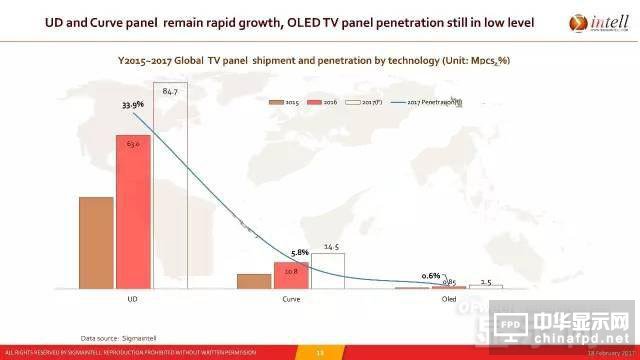

接下來再看不同技術應用的發展趨勢。首先看UD面板。我們群智咨詢認為在大尺寸化的趨勢下,UD面板出貨會持續呈現快速增長的趨勢。根據群智咨詢的最新預測數據,2017年全球UD面板的出貨量會超過8000萬臺,滲透率接近40%。

另外我們來看曲面。曲面面板近幾年出貨也是有平穩的發展,未來我們認為面板廠依然會積極的推動曲面面板的發展,加上終端品牌的推廣。所以,我們大膽預測,未來兩三年曲面面板也會有穩步的發展。2017年,我們預計曲面面板的出貨量會達到1450萬,滲透率會達5%以上。

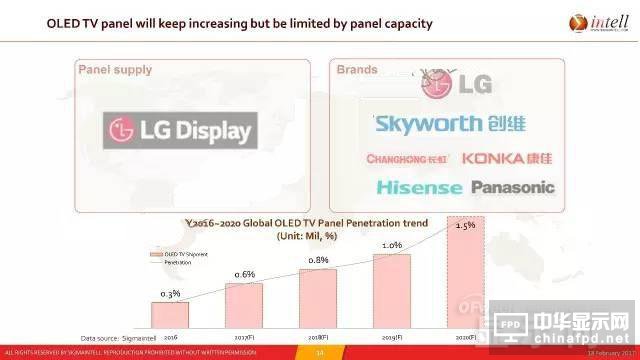

再來看OLED TV。OLED TV面板目前僅有LGD一家面板廠可以量產供應。到目前為止,OLED TV面板的生產依然受到良率、成本等方面的影響,獲利比較艱難。LGD在OLED TV面板的布局上比較平穩,不是那么積極。所以未來幾年OLED TV面板的出貨也是比較平穩,不會有滲透率快速明顯的提升。

在TV面板行業近期有兩大熱點,一是大尺寸化,二是面板價格大漲。大尺寸化可以從TV的平均尺寸的曲線看出發展趨勢。2016年,根據我們群智咨詢的統計,全球LCD TV面板平均尺寸增長了2.1英寸,大尺寸化的速度在加快。未來幾年,我們預計大尺寸化進程會繼續推進,當然速度每年不同。

#p#分頁標題#e#

#p#分頁標題#e#

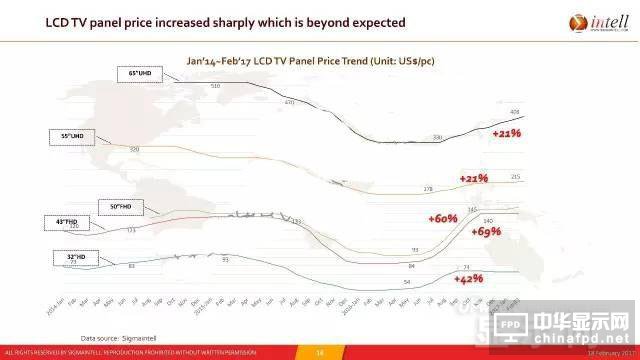

另外一個大熱點,就是2016年二季度開始,TV面板呈現大幅上漲的趨勢。這張圖是2014年1月到2017年2月TV面板的價格走勢。我們看到,從2016年二季度開始,全球TV面板開始步入新一輪上漲通道,特別是中小尺寸TV面板的上漲幅度尤為明顯。32英寸在這一階段的漲幅在40%以上;40英寸尺寸段,包括40、43英寸,面板的漲幅超過了60%;大尺寸漲幅則為20%左右。特別值得注意的是,目前40英寸尺寸段價格已經超過上一波價格調整前的峰值。這種價格的快速上漲給品牌廠商的生產成本和獲利帶來非常大的壓力,逼迫品牌廠商推動電視終端市場價格輪番上漲。我們認為,價格的持續上漲最終會對面板未來的市場需求產生不利影響。

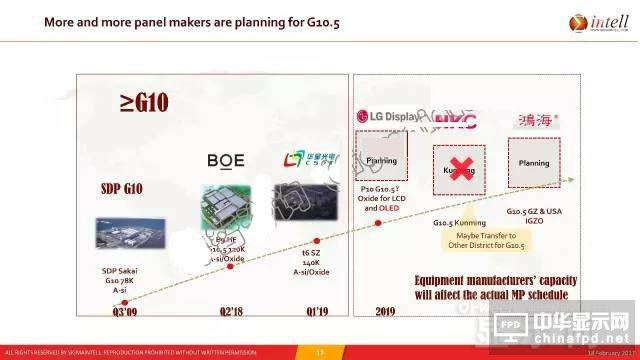

在面板大尺寸化以及面板價格大漲的兩大動力推動下,提振了近期面板投資的熱情,但也面臨諸多不確定性。目前,較為確定是中國的京東方和華星光電的10.5代線,另外,LGD的P10也規劃做10.5代線,雖然暫時沒有正式公布,但是做10.5代線的可能性較大,而且可能會布局LCD及OLED相關高端產品。另外一家是惠科,惠科之前與昆明市政府簽訂了10.5代線的合作意向,但據我們最新調研發現,這一產線落實的可能性不大。重要的是,G10.5代線的落實將受到上游設備供應能力的限制。鑒于此,我們在充分考慮上游設備供應基礎上,對未來幾年產能競爭做了合理預測。我們認為,整個TV面板的生產主導權將由7.x代~8.5代挪移到8.5代~10.5代,我們可以重點來看一下7.x代、8.5代、10.5代線產能的變化趨勢。

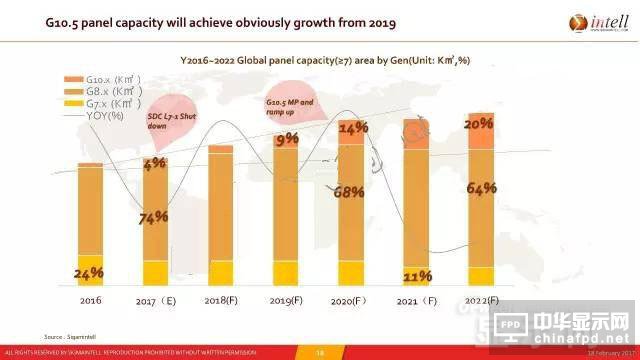

先來看7.x代線。7.x代線在2016年整個TV產能占比為24%左右,到2020年之后,7.x代線的產能占比將會大幅萎縮到10%左右,7.x代線的競爭力是在明顯衰退。這主要是因為后續10.5代線量產后產能的釋放,像75英寸等超大尺寸面板將會集中在10.5代線生產,因此7~7.5代線未來將面臨比較尷尬的局面。

與7.5代線產能衰退相對的,是10.5代線產能的迅速增長。從圖中最上方的縱軸可以看出,隨著10.5代線的相繼量產,釋放出來的產能也會不斷增加,我們預計到2022年10.5代產能占比達到20%。當然,8.5代線依然是主力,到2022年仍將占有六成的比重。

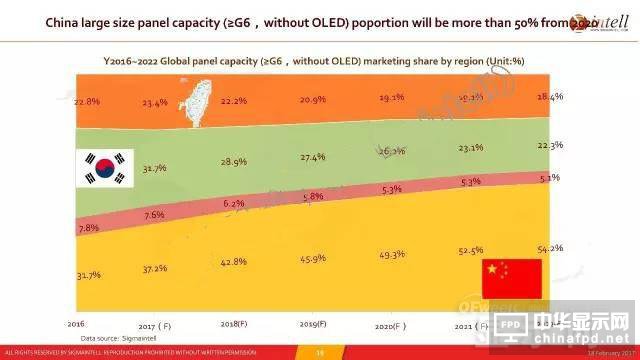

基于此,我們也分區域來看一下競爭格局的變化趨勢。這里需要說明的一點是,我們的統計口徑是根據各面板工廠所在地來統計各個地區的產能。所以,我們可以看到很明顯的兩個趨勢:一個是中國大陸地區6代以上LCD產能占比大幅增加,預計到2020年,有一半以上的6代以上LCD產能將集中在中國大陸;另一個是韓國地區6代以上LCD產能明顯減少,這主要是因為韓國廠商正在逐步退出大尺寸LCD面板的供應,其中,LG將把大尺寸LCD產能逐步轉向大尺寸OLED。越來越多的廠商都希望加入10.5代線的陣營,所以未來高世代產能的競爭將會異常激烈,未來產能的格局也將隨著10.5代線的量產而呈現波動。我們發現隨著京東方10.5代線2018年開始量產帶動其產能產能占比顯著提升。華星光電的產能占比也在2019年和2020年顯著提升。尤其是京東方,在2020年左右,它的6代及6代以上LCD產能將會超過LGD,成為全球最大的大尺寸面板供應廠商。

新的高世代線的不斷出現,大尺寸面板產能的不斷增加,將對整個LCD TV面板的供應產生比較深遠的影響。這里,我們也對未來LCDTV面板的供需做了一個預判,若不考慮產線關閉等產能受損的情況下,我們認為,2018年以后,整個TV面板的供需形勢并不是很好。而一旦整個供需呈現供應過剩,勢必將帶動整個面板價格的下跌和獲利的折損,這對整個行業的發展是不利的。

關注我們

公眾號:china_tp

微信名稱:亞威資訊

顯示行業頂級新媒體

掃一掃即可關注我們